有钱人最关注的投资仍是股票

2015-12-16 15:59:01 浏览:

有钱人最关注的投资仍是股票

有钱人最关注的投资仍是股票经过30年的持续高速增长,中国经济成为世界第二大经济体,人均可支配收入突破2万元人民币,私人财富得到了迅速积累,财富管理意识也在逐步加强。BCG的研究数据显示,2013-2015三年中,中国私人财富规模的年复合增速高达21%,预计2015年底中国个人可投资资产总额大约为110万亿元人民币,其中可投资资产大于600万元人民币的家庭的财富约占全部个人资产的41%,全年高净值人群可投资资产总额将达44万亿元。

未来五年,随着中国经济进入新常态,私人财富积累速度进一步放缓,预计将以13%左右的年均复合增长率平稳增长至196万亿元。与私人财富规模类似,高净值家庭数量的增长也将结束过去3年年均近30%的高速增长,预计2015年底将达到201万户。

展望未来,随着中国经济结构转型,高净值人群增速将趋缓,未来5年将以约11%的年均复合增长率增长至346万户。其中,可投资资产超过1亿元的超高净值人群增速最快,年均复合增长率达到16%,其次为私人财富为3000万至1亿元的高净值人群,年增速为13%。

高净值客户的投资需求也日趋复杂化和多元化,具体体现为“六化”:投资领域多元化、风险偏好提高化、产品服务定制化、投资需求综合化、投资视野国际化、服务模式数字化。但本质上,客户正在日趋回归到对投资理财专业性和金融服务综合化的根本要求上。

金融投资是重要的财富来源和投资渠道

私人银行客户的财富来源正在从“以创办公司获利为主”,转向“投资金融市场获利”。调研结果显示,47%受访客户的主要财富来自于实业公司,在目前的高净值客户格局中,企业主仍旧占据较主流的地位,但25%的受访客户的主要财富来自于金融市场,这一占比较前次调研有大幅增长。究其原因,这样的变化主要源自二级市场特别是股票市场从去年开始至今年年中的一路走热,吸引了较多投资人并创造了相当的收益(图7)。

图7

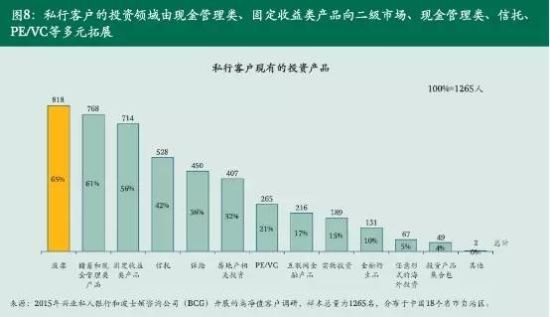

图7私人银行客户的投资领域由储蓄、固定收益类产品(含有类固收类的信托产品)及房地产投资,逐渐向二级市场、现金管理类、信托、PE/VC等多元领域拓展;相较于前次客户调研结果,在客户持有的投资资产类别中,股票从第六位一跃成为最受客户关注的投资产品。客户的多元化需求主要有两大推动因素,其一,财富管理市场从发展初期逐渐走向繁荣,政策倾斜,市场活力强,产品品类增多;其二,对于客户而言,在财富积累的过程中,在满足财富保值的基础上,更希望能够通过多个领域投资产品的组合效益,确保在保值和增值中达到理想的平衡(图8)。

图8

图8调研结果显示,平均每位受访者覆盖近4个不同的投资领域;约65%受访客户投资于股票市场,约61%和56%的受访客户分别投资于现金管理类和固定收益类产品,客户仍希冀通过该类投资产品保障流动性并获得保本收益。除此之外,42%的受访客户投资于信托产品,也主要由于其“刚性兑付”的特性,可满足客户实现保值和稳定增值的需求。

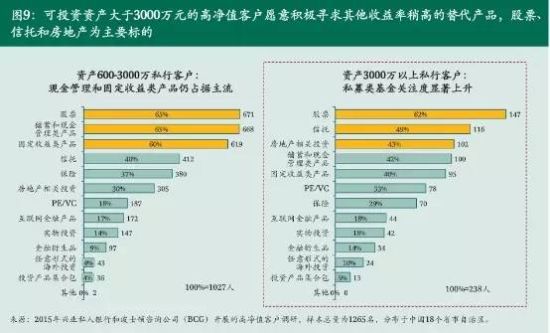

可投资资产大于3000万的高净值客户将股票、信托和房地产作为最主要的投资手段,对于现金管理类和固定收益类产品的热度较其他客户而言更少一些,主要是因为高净值客户在财富积累有相当量的前提下,愿意积极寻求其他风险与收益率稍高的替代产品(参阅图9)。

图9

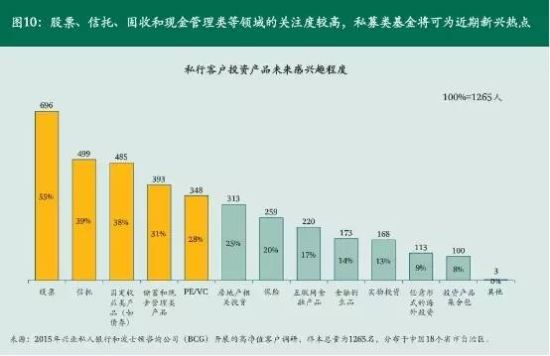

图9展望高净值人群下一年的投资规划,股票仍是未来最受关注的热点投资方向,信托、固收和现金管理类等领域的关注度将持续,私募类基金将会成为近期新兴热点;而近几年调控政策的不断加码,造成房地产的投资热度持续下降(参阅图10)。

图10

图10私人银行客户多元化的投资需求,对于私人银行及其他财富管理机构提出了更高要求,开放式产品平台应时运而生。通过自创与协同内外部机构并举的方式提供多元化产品将成为众家私人银行迅速提升竞争优势的主流方式之一。

投资的风险偏好渐趋激进

历经金融危机以后,投资者对于风险有了深刻认识,风险偏好趋于稳健和保守。但自2014年以来,随着中国资本市场的发展,投资理念转而迈向激进。调研结果显示,68%的受访客户愿意承担一定风险,较前次客户调研结果有大幅增长;另有14%的客户风险容忍度较强,愿意承受较大风险,也接受高回报意味着可能要承担较高风险的想法。

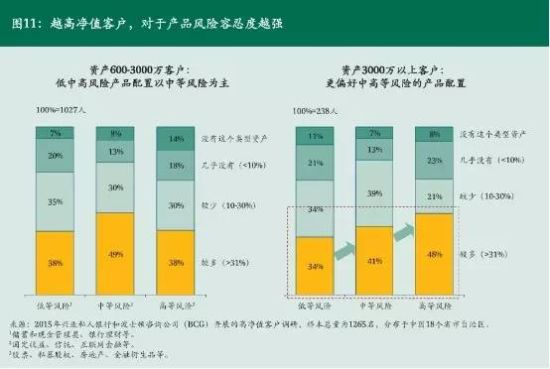

受访客户中,47%和40%的客户分别配置了中等和高等风险产品;相较于可投资资产在600-3000万之间的客户,可投资资产大于3000万元的高净值客户在中高风险产品的配置上更为激进,持有30%及以上比例中等和高等风险产品的客户占比分别为41%和48%(参阅图11)。

图11

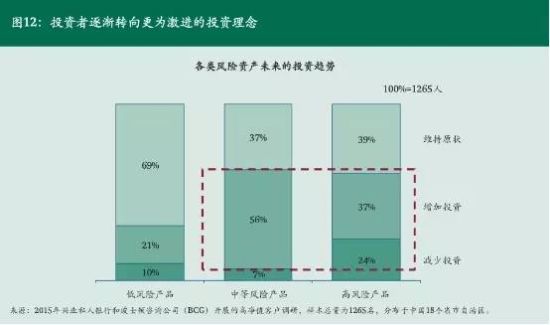

图11展望高净值人群下一年的投资计划,其在中等和高等风险产品上的增持规划较为显著,56%和37%的客户分别计划增持中等和高等风险产品。由此可见,高净值客户在保有少部分资金的流动性和保本回报基础上,将会更愿意且积极寻求中高等风险产品(参阅图12)。

图12

图12在经济新常态、财富管理及金融市场皆日趋成熟的大环境下,私人银行需要提升客户对于风险/回报的理性认识,引导客户管理激进的投资热情并进行理性投资,在低风险和高风险产品中找到合理平衡。

产品由标准化向定制化转变

在财富管理发展初期,囿于分业监管要求和各金融机构有限的创设能力,各财富管理机构主要发行符合自身定位和能力的专业化产品,导致市场以标准化产品为主。对于初涉市场的私人银行客户而言,因为需求较为单一,主要在于财富的保值和稳健增值,因此标准化的产品供给基本能满足客户对于财富管理的初期需求。

然而,随着金融政策的开放和市场的繁荣,高净值客户的需求更为多元和复杂,在财富有所积累的情况下,他们已不满足于标准化的产品,这将迫使各财富管理机构必须积极打破同质化的市场现状,从高净值客户的需求出发,提供定制化的产品和服务(参阅图13)。

图13

图13与此同时,我们也看到目前市场上的分化发展。可投资资产在600-3000万之间的客户最为关注的是产品收益率,一些流动率可保证、产品收益相对高的标准化产品将能较好地程度满足这些客户的需求;而可投资资产大于3000万元的高净值客户对于资金流动率和综合收益率更为看重,因而倾向于选择可基于自己需求进行定制及组合配置的产品和服务。

投资需求由个体向家庭综合服务转变

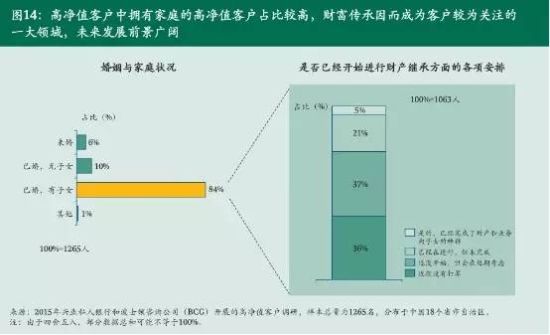

拥有家室的高净值客户占比较高,84%的受访客户已婚且育有子女,财富传承因而成为客户较为关注的一大领域。其中约21%的客户已经在进行财产继承安排,37%的客户尚未开始、但会在近期考虑财产继承安排事项,显示家族财富管理业务未来发展前景广阔(参阅图14)。

图14

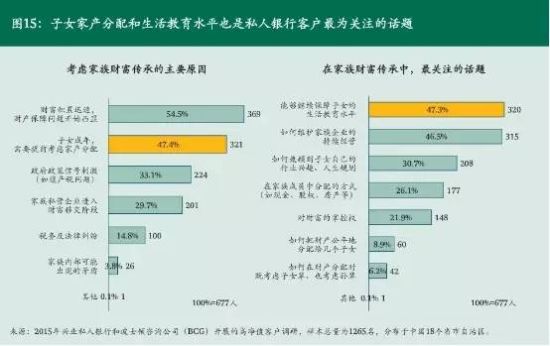

图14家族财富增值、安全保障和传承是私人银行客户最为关注的家族财富管理服务。本次调研发现,财富迅速积累引致财产增值和保障问题开始凸显,是引致客户关注家族财富管理服务的最关键推动因素,而继续保障子女的生活教育水平、维护家族企业的持续经营是受访客户提及家族财富管理时最为关注的两大话题(参阅图15)。

图15

图15家族财富领域在初期发展阶段,国内客户对于该类服务的特点及内涵理解程度尚浅,但了解意愿强烈。对家族信托和家族办公室没有使用也不太了解的客户占总受访客户的八成以上,但其中超过80%的受访客户愿意进一步了解该类服务(参阅图16)。

图16

图16海外投资逐渐受到追捧

许多私人银行客户已经完成了海外资产转移,目前更加关注如何在海外市场进行投资。私人银行客户投资海外的主要原因在于资产的安全性、增值和对冲国内金融市场风险。本次调研数据显示,使用过海外财富管理产品和服务的私行客户比例超过40%,较前次调研的结果有所提升(参阅图17)。

图17

图17年龄和职业对于海外投资行为具有重要影响力,年轻投资者和专业投资者使用海外财富管理产品和服务较为频繁(参阅图18)。

图18

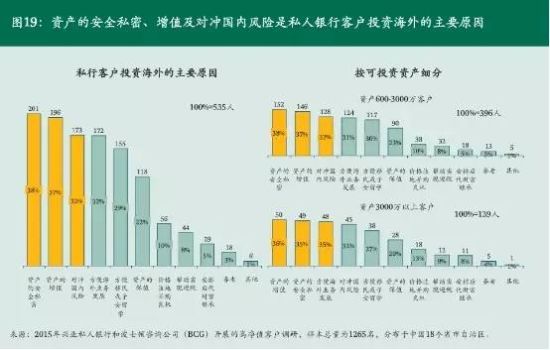

图18投资境外的目的的分析显示,实现境外资产与境内资产的相对隔离、提升安全保障性是私行客户投资海外的最主要原因,占比38%;其次,是对于资产的增值需求和对冲国内风险,分别占37%和32%。此外,对可投资资产超过3000万的高净值客户而言,方便海外业务发展也成为重要原因之一(参阅图19)。

图19

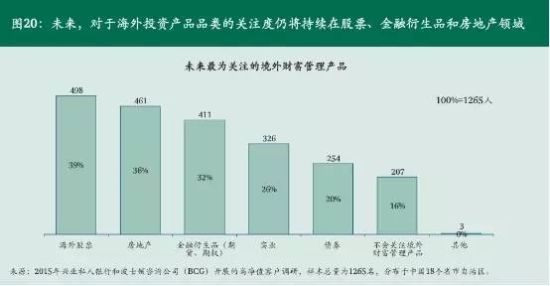

图19在投资产品方面,各类资产分布较为平均,其中股票、金融衍生品和房地产是客户目前拥有比例较多的产品。未来,高净值人群对于海外投资产品品类的关注度仍将持续在股票、金融衍生品和房地产领域(参阅图20)。

图20

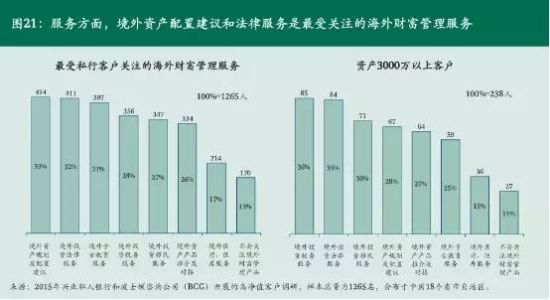

图20在服务方面,境外资产配置建议和法律服务是最受关注的海外财富管理服务,这主要源自于境内私人银行客户对于海外投资产品的了解程度有限,亟需财富管理机构在资产规划和配置上提出咨询建议。可投资资产大于3000万元的高净值客户对于境外投资的税务和法律服务最为关注,主要是为了避免由于对海外投资市场不了解而造成的不必要的投资纠纷和相关问题(参阅图21)。

图21

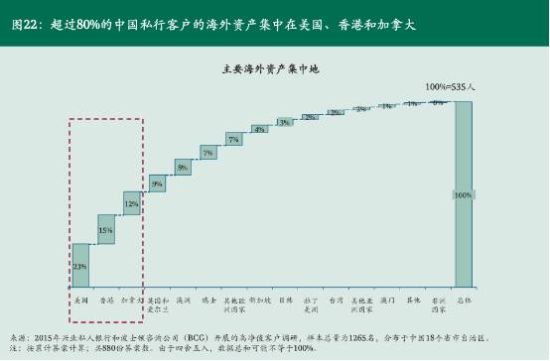

图21在海外目标市场的选择上,香港、美国和加拿大是中国高净值客户最偏好的三个市场。香港是亚洲最主要的离岸私人银行业务中心之一,在金融服务业方面具备深厚的专业基础。此外,香港还是人民币离岸中心,税收环境、人才优势和临近中国内地等优势为中国商业银行在香港开展私行离岸业务提供了最佳实践选择。此外,香港、美国和加拿大同时也是主要的移民目的地,对于有子女教育、家族移民需求的高净值客户更具有吸引力(参阅图22)。

图22

图22倾向于线上线下相结合的服务模式

私人银行客户经理团队的服务能力与质量依然是高净值人士需求的核心:54%的高净值人士将私人银行客户经理的素质与专业能力作为选择财富管理机构的首要标准;65%的私人银行客户未来仍旧会选择客户经理作为首要接触点。然而,在这样的“不变”之外,变化已悄然而生。调研显示,在互联网大潮席卷中国的当下,高净值人群正在逐渐步入“数字一代”:近80%的中国高净值人士正在使用数字化的金融产品和服务。在尚未使用的人群中,35%的高净值人士明确表示愿意尝试。

(本文摘自由兴业银行(16.10, 0.02, 0.12%)和波士顿咨询公司合作撰写的《中国私人银行2015》报告。载《金融客》11月刊)

上一篇:美联储加息靴子即将落地 A股年末建仓机会来临

下一篇:郭广昌的“三个相信”